Steuerberater Vermietung und Verpachtung

Steuern sparen – Rendite steigern:

Mit meiner Unterstützung als Steuerberaterin für Vermietung und Verpachtung können Sie die Steuerspar-Potenziale rund um Ihre Miet-Immobilien bequem ausschöpfen.

Steuern sparen als Vermieter

Vermietete Immobilien als lukrative Kapitalanlage erfreuen sich in Deutschland wachsender Beliebtheit.

Oft liegt der Fokus zur Rendite-Optimierung aber nur auf den klassischen Hebeln, wie z.B. der Maximierung der Mieteinnahmen oder der Wertsteigerung der Immobilie.

Deutliches Potenzial zur Steigerung Ihrer Rendite bietet allerdings auch die gezielte Optimierung Ihrer Steuern!

Durch eine steueroptimale Bewirtschaftung ihrer Mietobjekte und eine vorausschauende jährliche Planung können Immobilienbesitzer ihre Steuerlast deutlich reduzieren.

Wussten Sie, dass Steuerersparnisse rund um Ihre vermieteten Immobilien planbar sind?

KATHARINA THOMS

Steuerberaterin Immobilien

In den Medien

„Ein Steuerberater, der sich mit Immobilien auskennt? In Hamburg berät eine Expertin“

FOCUS ONLINE

Sie wollen die steuerlichen Gestaltungsspielräume für Ihre vermieteten Immobilien besser nutzen? Als Steuerberaterin Immobilien berate ich Sie gern!

KATHARINA THOMS

Steuerberaterin Immobilien

Steuer-optimierte Renovierung und Sanierung Ihrer Immobilien

Die Wahl des richtigen Zeitpunkts ist entscheidend dafür, ob Renovierungsmaßnahmen und Sanierungen die Steuerlast senken oder ob sie steuerschädlich sind.

Mein Team und ich helfen Ihnen bei der Planung und haben die steuerlichen Auswirkungen für Sie im Blick!

Entscheidungssicherheit für Ihre Renovierungsvorhaben

Als Immobilienbesitzer planen Sie die Rendite Ihres Portfolios auf Jahre hinaus. Nach entsprechender Analyse kann ich Ihnen die steueroptimalen Zeitpunkte nennen, um die verschiedenen Renovierungs-Maßnahmen umzusetzen.

Es wird unterschieden zwischen Erhaltungskosten, die sofort abgeschrieben werden können, und Aufwertungen bzw. Erweiterungsaufwänden, die über die Restnutzungsdauer abgeschrieben werden.

Beispiele für Renovierung und Sanierung

Da viele Maßnahmen planbar sind, können Sie mit einer vorausschauenden Kalkulation steueroptimal verteilt werden.

Kreditfinanzierte Reparatur- und Sanierungsarbeiten

Auch für Wertsteigerungs-Projekte können Modernisierungsdarlehen genutzt werden, die ggf. steuerliche Vorteile bringen.

Selbstverständlich berücksichtige ich alle verfügbaren Instrumente, wenn ich Sie rund um Ihre Immobilien steuerlich berate.

Steuerberatung zu Ihren Einkünften aus Vermietung und Verpachtung

Als Immobilienbesitzer von Mietobjekten erzielen Sie Einkünfte aus Vermietung und Verpachtung, die in der Einkommenssteuererklärung jährlich anzugeben sind.

Diese Einkünfte berechnen sich aus Ihren Mieteinnahmen abzüglich der Werbungskosten. Und hier bieten sich bei entsprechender Planung interessante Gestaltungsspielräume:

Da Ihre Einnahmen-Überschuss-Rechnung nach dem Zu- und Abflussprinzip erstellt wird, können Ausgaben, Abschreibungen und Investitionen gezielt im Hinblick auf eine minimale Steuerlast geplant werden.

Mieteinnahmen

Die Mieteinnahmen – nicht nur für Wohnungen, sondern auch für Gewerbeflächen, Garagen oder Ferienwohnungen – sind Ihre Einkünfte aus Vermietung und Verpachtung, die in der Steuererklärung allerdings um die Werbungskosten reduziert werden.

Werbungskosten

Dazu gehören: laufende Kosten (z.B. Büro, Verwalter, Versicherung, Grundsteuer), Darlehenszinsen (nicht Tilgung), Kosten für Renovierungen, Abschreibungen, …

Gebäudeabschreibungen

Besonders in den ersten Jahren nach einem Kauf bieten sich durch Gebäudeabschreibungen attraktive Steuerspar-Potenziale.

Das Gebäude (nicht aber das Grundstück) kann über 50 Jahre abgeschrieben werden und mindert so Ihr zu versteuerndes Einkommen aus der Vermietung.

Anlage V Einkommenssteuererklärung

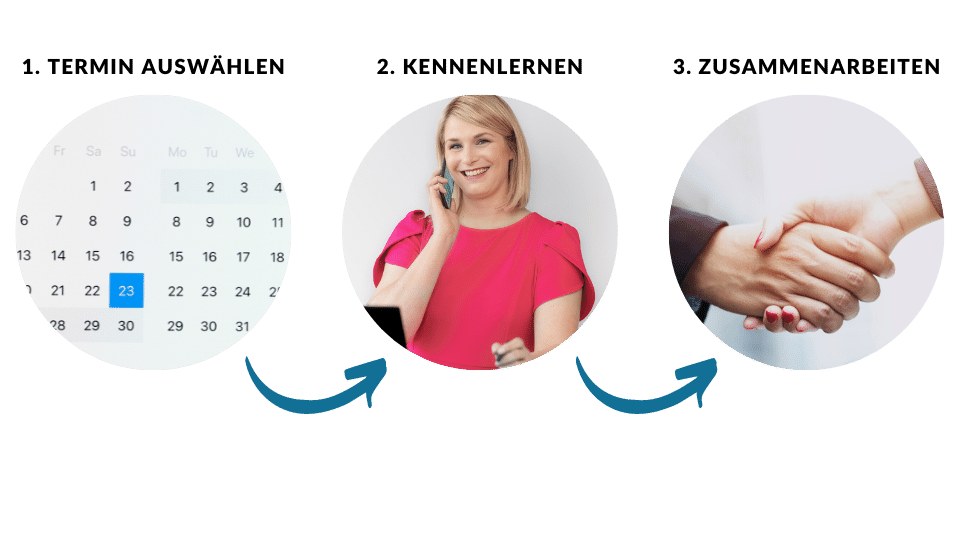

Vereinbaren Sie jetzt Ihr kostenloses Erstgespräch:

Sie sehen gerade einen Platzhalterinhalt von Calenso. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr Informationen